【PR】この記事には広告を含む場合があります。

・FXの税率がわからず、利益を出しても税金が心配

・税務処理が複雑そうで、ミスして罰則受けないか心配

・ほかの投資よりFXが本当に有利なのか疑問

FXで得た利益にかかる税金や手続き、結構分かりづらいですよね。税金のことが曖昧だと、せっかくの利益も手放しで喜べないものです。そんな不安を抱えている方は少なくありません。

実は、FXの税率は他の投資よりも分かりやすく、条件によっては非常に有利です。さらに、確定申告もポイントさえ押さえれば簡単にできます!

この記事では、FXの税率が具体的にどのくらいかかるのか、確定申告をスムーズに行う方法、そして他の投資と比べたときの税制のメリットを詳しく解説しています。また、初心者でも安心して取り組める情報をお届けします。

この記事を読み終えれば、FXの税率や税務処理についての不安が解消され、自信を持って利益を追求できるようになります。税金の知識を武器に、安心してFXトレードを楽しみましょう!

FXの利益にかかる税金の基本

FXで得られる利益は、基本的に先物取引に係る雑所得等に分類されます。この所得区分により、他の所得(給与所得や事業所得など)とは区別して課税される仕組みが採用されています。そのため、FXで発生した利益は、申告分離課税の対象となり、一律20.315%の税率で計算されます。

さらに、FXトレードでは決済利益だけでなく、スワップポイント(通貨間の金利差による収益)も課税対象です。これらを合計した金額が課税対象となります。そのため、1年間の取引を通じて得られた収益を正確に把握し、確定申告時に必要なデータをまとめておかないといけません。

FXの利益はどのように課税されるのか?

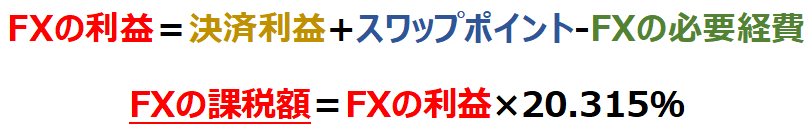

FXで得た利益は、確定申告時に先物取引に係る雑所得等として申告します。申告分離課税により、以下の計算方法が適用されます。

例えば、1年間で100万円の利益を得た場合、税額は以下の通りです:100万円 × 20.315% = 203,150円

FXに関わる必要経費を計上して、上手に節税しましょう!

経費として計上できるのは以下になります。

- 書籍代(本、新聞、資料)

- 通信費

- スマホ代、PC代

- セミナー費用、交通費

- 家賃、光熱費、事務所代

- 税理士報酬

- 食費

- 借金の利息

FXの経費については下記を参照してみてください。

確定申告が必要になる条件とは?

FXの利益は先物取引に係る雑所得等に分類されるため、年間の利益が20万円以上になった場合は、確定申告が必要です。

また、給与所得者の場合、他の副業や投資を含めた所得の合計が20万円以下であれば確定申告の義務はありませんが、無職や専業トレーダーの場合は、FX利益が1円でも発生すれば申告が必要となります。

自分の収入状況に応じて、確定申告の要否をしっかり判断しないといけません。

年間20万円以上の利益が出た場合の対応

年間20万円以上の利益が発生した場合、以下の手順に従って確定申告を行います:

- ①年間取引報告書を準備する

利用している証券会社から提供される「年間取引報告書」を取得してください。この報告書には、決済利益やスワップポイント収益、取引手数料などの情報が記載されています。 - ②課税対象額を算出する

年間の利益(決済利益+スワップポイント)を合算し、必要経費(取引手数料など)があれば差し引いて課税対象額を計算します。 - ③確定申告書を作成する

国税庁のオンラインシステム「e-Tax」や税務署の窓口で申告書を作成します。記載が必要な内容には、取引による利益額や所得の種類(先物取引に係る雑所得等)が含まれます。 - ④期限内に申告を行う

確定申告の提出期限は、翌年の3月15日までです。期限を過ぎると、延滞税や加算税が発生する可能性があるため注意してください。 - ⑤納税を実施する

確定申告書を提出した後、計算された税額を納付します。納付方法には、銀行振込やクレジットカード払いなどがあります。

注意点

・副業や他の投資収益がある場合、それらを含めた合計額が基準に達しているか確認

・収入が20万円以下で確定申告の義務がないとしても、住民税の申告が必要な場合がある

確定申告の対応を怠ると、罰則が科される可能性があるため、早めに準備を始めることが大切です。

サラリーマンなら年間の利益20万円、専業主婦なら48万円を超えなければ、確定申告の必要はないです!

FXの税率と計算方法の詳細

FXにおける税率は、日本では申告分離課税が適用され、所得税、住民税、復興特別所得税を含めて一律20.315%となります。この仕組みにより、他の所得(給与所得や事業所得)とは分離して課税が行われます。

FXへの税率は固定されているため、利益の金額が増えても税率が変動することはありません。また、FXによる利益には、決済利益(売買差益)とスワップポイントが含まれ、それぞれ課税対象として扱われます。

以下では、申告分離課税における具体的な税率と計算方法について詳しく解説します。

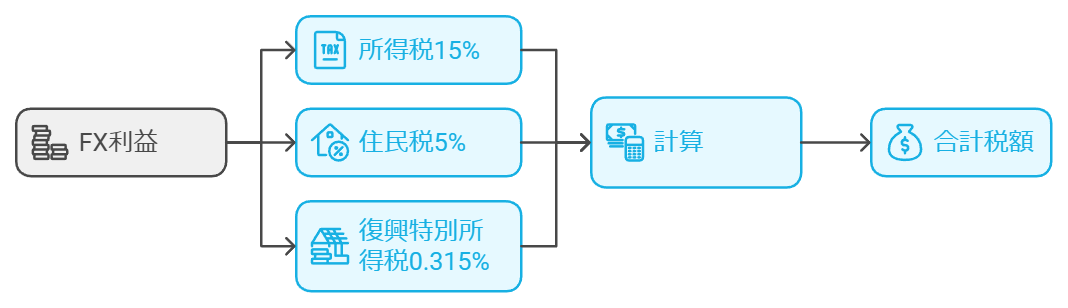

一律20.315%の申告分離課税の内訳

申告分離課税では、FX取引による利益に対して以下の3つの税金が課されます。

- 所得税15%:利益の15%を課税。国に納める税金で、所得税の基本部分を構成。

- 住民税5%:利益の5%を課税。居住している自治体に納める税金で、地方公共団体の財源。

- 復興特別所得税0.315%:2013年~2037年まで東日本大震災の復興財源。

- ※復興特別所得税は所得税15%×2.1%=0.315%

計算例:

仮に年間で100万円の利益が発生した場合、以下の計算式で税額を求めます

- 所得税:100万円 × 15% = 150,000円

- 住民税:100万円 × 5% = 50,000円

- 復興特別所得税:150,000円 × 2.1% = 3,150円

合計税額:203,150円

これが、FX取引で利益を得た場合に課される一律20.315%の税額となります。申告分離課税の仕組みは、利益が大きくても税率が一定であるため、計算がシンプルであり、他の所得に影響を与えない点がメリットです。

注意点

・年間取引報告書を活用して性格な課税対象額を算出しましょう

・税額計算を正確に行い、確定申告で適切に申告しましょう

FXで損失が出た場合も確定申告するべき?

FXで一定以上の利益が出た際に確定申告が必要ですが、損失が出た場合でも確定申告するべきなんです。

損失が出ている場合でも確定申告が必要な2つの理由について説明します。

- 損益通算ができる

- 損失の繰越控除ができる

損益通算ができる

FXトレードでの損失は先物取引に係る雑所得等に分類される他の所得(たとえば、株式やCFD取引の利益など)と相殺することができます。これを損益通算といいます。

例えば、FXトレードで50万円損失を出し、株式取引で100万円利益を得た場合、課税対象となる利益は50万円と出来ます。結果、税金の負担を軽減できるのです。

計算の考え方

株式取引の利益100万円 – FXトレードでの損失50万円

特に複数の投資を行っている人にとって大きなメリットになりますね!

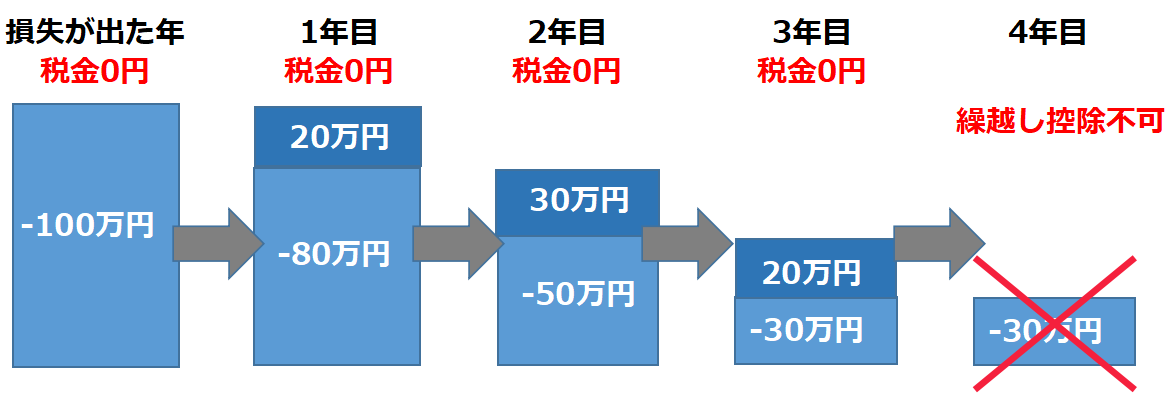

損失の繰越控除ができる

損失繰越控除とは、1年間のFXトレードで発生した損失が利益を上回った場合、翌年以降3年間にわたり繰り越すことができる制度です。この制度により、翌年以降の利益と相殺し、課税額を軽減することが可能となります。

- 初年度の損失申告

繰越控除を利用するには、損失が発生した年度に必ず確定申告を行います。当然ですが、申告しないと繰越控除できないので注意です。 - 翌年以降の利益との相殺

繰り越した損失は、翌年以降に発生した利益から差し引かれます。たとえば、初年度に50万円の損失が発生し、翌年に30万円の利益が発生した場合、損失を相殺することで課税対象額を0円とすることができます。この場合、差額の20万円の損失はさらに翌年に繰り越されます。 - 繰越期間は最長3年間

損失の繰越控除は最長で3年間まで有効です。初年度から4年目以降に繰り越すことはできません。

この制度を正しく活用すると、損失を最小限に抑え、長期的な投資効率を高められます。

繰越控除についての詳細情報は下記もチェック!

確定申告をスムーズに行うための注意点

確定申告でミスがあると、修正に時間がかかり延滞税や加算税が課される可能性があるので、確定申告の準備は重要です。

確定申告をスムーズに行うために、以下のポイントを押さえておきましょう!

- 年間取引報告書を確認して保管しておく

- 申告の期限を守る

- 必要書類をそろえる

- 税務署や税理士のサポートを受ける

申告の期限を守る

確定申告の期限は毎年3月15日までです。

期限を過ぎると延滞税がかかったり、税金を追徴されるので、余裕をもって早めに準備していきましょう。

特に年度末は申告が殺到するため混みあいます。可能なら年度末を避けるのがオススメです。

期限を守るために、スケジュールをたてて少しずつでも進めていきましょう!

経費申請に必要な書類をそろえておく

年間取引報告書のほかにも、下記必要書類があります。

- 取引に関する領収書や証拠書類(レシートなどFXの経費を示す書類)

- 医療費控除のための領収書(該当者のみ)

- 生命保険料控除証明書(該当者のみ)

- 寄付金控除のための領収書(該当者のみ)

- その他の収入に関する情報(株式投資や副業収入など)

チェックシートを作るなど、抜け漏れが無いよう準備しましょう!

税務署や税理士のサポートを受ける

自分だけで対応が難しい時は、税務署や税理士に相談しましょう!

税務署には無料の相談窓口があり、申告の方法や書類の書き方を教えてくれます。

税理士に相談すると、複雑な税務処理や節税方法など、税金のプロの目線からアドバイスしてくれます。

プロに相談するとスムーズにトラブルを避けた申告が出来るので活用しましょう!

税務署や税理士の活用方法と必要書類

税務署の活用方法

税務署では、確定申告の期間中に「無料相談窓口」が設けられることが一般的です。この窓口では、申告書の作成方法や提出に関するアドバイスを受けることができます。

また、国税庁のオンラインサービス「e-Tax」を利用すれば、直接税務署に行かなくても申告が可能です。特にe-Taxは、デジタル申告が増加している現在、効率的な方法として注目されています。

税理士の活用方法

税金の計算が複雑な場合や、多くの取引を行った場合には、税理士に依頼するのも効果的です。

税理士は、取引内容をもとに正確な税額を計算し、確定申告書の作成や提出を代行してくれます。

費用はかかりますが、専門知識を活用することでミスを防ぎ、安心して申告を行えます。

確定申告に必要な書類

以下は、FXトレードの確定申告に必要となる主な書類です。

- 年間取引報告書

利用中の証券会社から発行される書類で、取引の損益やスワップポイントの収益が記載されています。 - 確定申告書B

個人事業主や副業収入がある場合に使用する申告書です。 - 所得税及び復興特別所得税の申告書(第三表)

申告分離課税の対象となる所得(FX取引など)を記載するための専用フォームです。 - マイナンバーカードまたは本人確認書類

必須となるため、忘れずに準備してください。 - その他収入や経費に関する書類

副業収入がある場合や、取引に関連する必要経費が発生した場合、それらを証明する書類も用意しましょう。

注意点

・期限直前に準備を始めると、書類が揃わず手続きが遅れる可能性があります。

・確定申告後の納税も忘れずに行いましょう。銀行振込やオンライン決済が簡単です。

これらのポイントを押さえて準備を進め、スムーズに確定申告を完了させましょう。

税金を申告しやすく利益計算してくれるFX会社

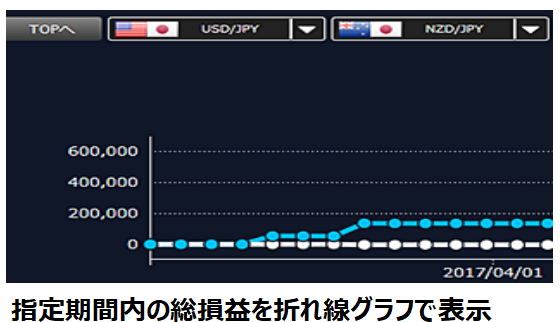

年間損益をグラフで可視化!管理しやすいDMMFX

| スプレッド (米ドル/円) | 最小取引単位 | キャッシュバック | 通貨取引単位 | 通貨ペア数 |

| 0.2銭 | 10,000通貨 | 最大30万円 | 1通貨 | 25ペア |

年間の損益額を自動でまとめてくれる取引通信簿が特に有能なDMMFX

指定した期間で損益をまとめてくれるだけでなく、通貨ペアごとの損益率やスワップ損益もまとめてくれるので、税金計算に便利です。

最大30万円キャッシュバック

まとめ

チェックポイント

・FXの利益は申告分離課税で一律20.315%

・確定申告の際は年間取引報告書を活用

・利益が20万円以上の場合、確定申告が必要(給与所得者以外は利益が1円でも申告必要)

・損失も申告で損益通算や繰越控除の適用可

FXの利益は「先物取引に係る雑所得等」として申告分離課税が適用され、一律20.315%の税率が課されます。給与所得者の場合、20万円以下の副業収益は申告不要ですが、専業トレーダーは1円でも申告が必要です。

確定申告は「年間取引報告書」を元に行い、申告期限(翌年3月15日)を守る必要があります。損失が出た場合でも、損益通算や損失の繰越控除(最長3年)を活用することで税負担を軽減できます。

FAQs

FX取引で得た利益が20万円以下の場合でも確定申告は必要ですか?

Answer:

給与所得がある場合は、FX利益が年間20万円以下であれば確定申告は不要です。ただし、給与所得がない場合や、副業収入など他の所得を合わせた金額が一定以上の場合には申告が必要です。また、住民税の申告が必要になるケースもあるため注意してください。

確定申告を行う際、スワップポイントも申告の対象ですか?

Answer:

はい、スワップポイントも課税対象となります。FX取引で発生する利益には、決済利益(売買差益)だけでなく、スワップポイントの収益も含まれるため、正確に計算し申告する必要があります。

FX取引で損失が出た場合、他の所得と損益通算できますか?

Answer:

FX取引で発生した損失は、同じ「先物取引に係る雑所得等」に分類される所得(例:株式の先物取引やCFD取引の利益)と損益通算が可能です。しかし、給与所得や事業所得など他の所得とは通算できませんので注意してください。

損失の繰越控除を利用するために何を準備すればいいですか?

Answer:

損失繰越控除を利用するには、損失が発生した年に必ず確定申告を行い、その後も連続して申告を行う必要があります。必要書類として、年間取引報告書や確定申告書の控えを保管しておくことが重要です。

確定申告書はどこで入手できますか?

Answer:

確定申告書は、最寄りの税務署で直接受け取るか、国税庁の公式ウェブサイトからダウンロードして入手できます。また、「e-Tax」を利用すればオンラインで申告書を作成・提出することも可能です。