【PR】この記事には広告を含む場合があります。

・FXで得た利益にどれだけ税金がかかるか分からない

・税金対策って何したらいいか心配

・確定申告の手続きが複雑そう

FXやると税金って気になりますよね。

ちなみに国税庁では下記で説明されています。

No.1521 外国為替証拠金取引(FX)の課税関係 国税庁

内容難しいですよね。。。

本記事では、FXの利益に対する税金の内容や申告方法などを、具体例を挙げつつ分かり易く解説していきますね!

FXの利益には税金がかかる

まず前提として、FXで得た利益には税金がかかります。そして、自分で確定申告しないといけません。

自分で確定申告するとなると、どんな時に確定申告が必要なのか、計算方法など理解しておかないとですよね。

面倒だと言ってサボって申告しないと脱税になるので、必ず確定申告しましょう。

FXの利益は雑所得に該当

FXの利益は雑所得になり、給与所得や一時所得など9種類の所得に該当しないものが該当します。

公的年金や講演料、アフィリエイト収入やネットオークションでの収入などが雑所得に区分されます。

| 所得の種類 | 具体例 |

| 利子所得 | 国債、社債、預貯金などの利子 |

| 配当所得 | 株式配当など |

| 不動産所得 | 地代、家賃所得、権利金など |

| 事業所得 | 会社経営の所得など |

| 給与所得 | お給料など |

| 退職所得 | 退職金、一時恩給など |

| 山林所得 | 山林を売った所得 |

| 譲渡所得 | 株式・土地を売った場合など |

| 一時所得 | 保険の返戻金、各賞金など |

| 雑所得 | 年金、FX、原稿料など ほかの所得に当たらないもの全て |

FXの利益は損益通算ができる

雑所得はFX以外で雑所得に分類される所得があると、損益通算が可能です。

損益通算とは

ある所得の損失と、他の所得の利益を相殺することで、全体としての課税所得を減らせる制度です。

例えば、副業で出た損失30万円とFXで出た利益50万円は、合算して20万円が課税対象にできるのです。

ただ、不動産投資など雑所得以外の所得とは損益通算できないので注意です!

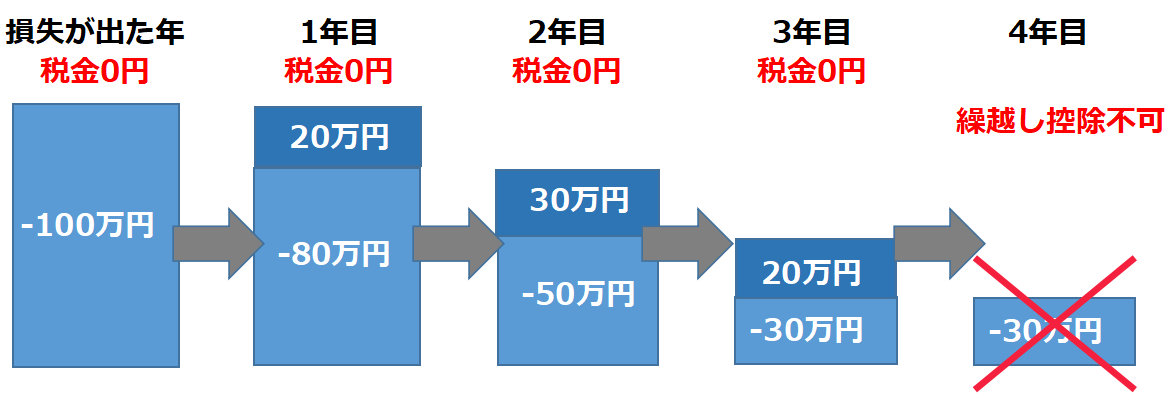

損失が出た時は繰越控除で節税!

FXで発生した損失は、翌年以降3年間、FXの利益から控除できます。

大きく損失を出してしまったとしても、翌年以降にでた利益と相殺できるのでお得です。

損失が出た年に確定申告しないと、上記の繰越控除できないので注意してください

FXで税金がかかる対象

FXで税金がかかるのは、為替差益とスワップポイントです。

為替差益とスワップポイントの損益を合算して利益が出ている場合は、税金を支払う必要があります。

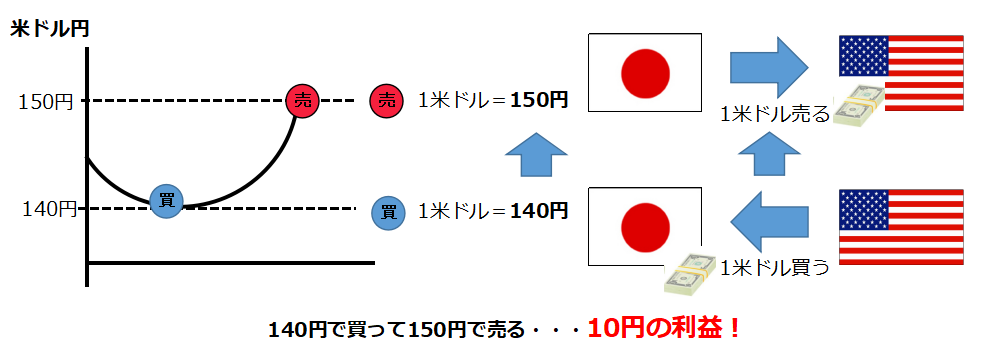

為替差益

為替差益とは、FXで通貨売買により得られる利益のことをいいます。ちなみに損益は為替差損と言います。

例えば1ドル140円で米ドルを買い、その後1ドル150円になった時に保有している米ドルを売ると10円の差額がでます。それが為替差益です。

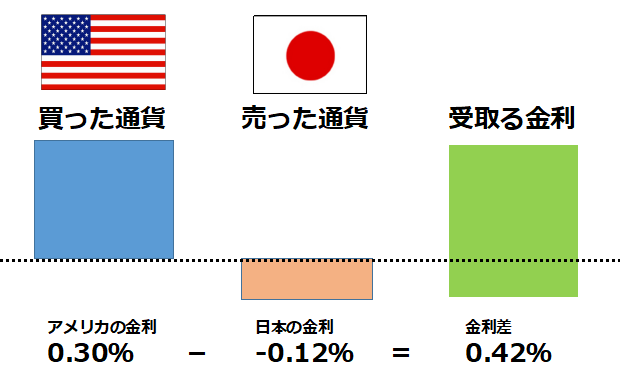

スワップポイント

スワップポイントとは、金利差によって得られる利益のことです。米ドルを日本円で買った場合で考えます。

通貨にそれぞれ金利があります。金利が低い通貨を売って、金利が高い通貨を買うことで、その金利差が利益になります。

逆に米ドルで日本円を売ると、スワップポイントがマイナスに転じる危険性があります。

FXの税金とその税率は?

税率の内訳

・所得税 15%

・住民税 5%

・復興特別所得税0.315%(所得税15%の2.1%)

FXの利益に対する税金は一律20.315%です。

これらの税金は申告分離課税の対象となるので、他の所得税と分離して計算されます。

FXの利益は毎年変わりやすく、他の収入と一緒にすると税金が不公平になるので、決まった税率をかけよう!というのが申告分離課税です。

海外のFX会社の税率

いままでが日本国内のFX会社の税金についての解説でしたが、海外のFX会社だと税率が異なります。

海外は累進課税が多く、利益次第で所得税45%+住民税10%の合計55%もの税金がかかります。

| 所得金額 | 税率(総合課税+住民税10%) | 控除額 |

| 195万円以下 | 15% | 0円 |

| 195万円超~330万円以下 | 20% | 97,500円 |

| 330万円超~695万円以下 | 30% | 427,500円 |

| 695万円超~900万円以下 | 33% | 636,000円 |

| 900万円超~1,800万円以下 | 43% | 1,536,000円 |

| 1,800万円超~4,000万円以下 | 50% | 2,796,000円 |

| 4,000万円超 | 55% | 4,796,000円 |

所得金額330万円以上は、国内FX会社の方が利益がでますね。

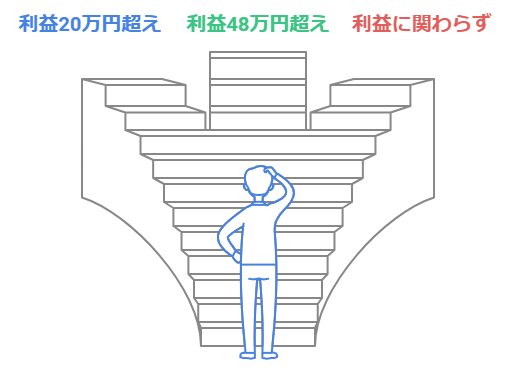

確定申告が必要になる基準

FXトレードで利益を得た際に確定申告が必要ですが、その基準はそれぞれ異なります。

FXの利益が20万円超えた場合

以下の人は確定申告が必要です。

- 年収2,000万円以下の会社員

- 公的年金収入が年間400万円以下の年金受給者

給与所得者で年末調整が完了していても、FX利益が20万円超えたら申告必要です。

FXの利益が48万円超えた場合

専業主婦や学生、無職など給与所得がなくFXのみの収入の人の場合、またFXだけでなく雑所得の合計が48万円を超えた場合は確定申告が必要です。

FXの損益に関わらず確定申告が必要

以下の人が確定申告が必要です。

- 給与所得が2,000万円超

- 個人事業主やフリーランス

- 医療費控除や、住宅ローン控除を始めて利用する人

- 公的年金等の収入金額(2か所以上ある場合は合計額)が400万円以上の人

正しく申告しないと税務署からペナルティを受けるので気を付けましょう。次にペナルティについてお話します。

脱税がバレます。絶対やめましょう。

脱税は絶対にやめてください。まずバレます。

FX会社が顧客の取引データを税務署に報告しているからです。情報筒抜けなのです。

また最近はマイナンバーと連携されているので、税務署はFXトレーダーの利益を簡単に把握できます。

意図せず納税を忘れてしまう可能性もあります。それでも脱税になってしまうので、しっかり納税するよう自己管理しましょう。

脱税がバレたら追徴課税されます。

もし脱税がバレると、通常の税金は当然ですが、追徴課税(罰金)が課されます。

| 追徴課税の種類 | 適用条件 | 比率 |

| 過少申告 加算税 | 申告税額が実際より少ない | – 自主的に修正申告を行った場合:0% – 税務署の調査通知後、更正前に修正申告を行った場合:5%(50万円超過部分は10%) – 税務署の調査後、更正を予知して修正申告を行った場合:10%(50万円超過部分は15%) – 税務署の調査後、または更正を受けた場合:10%(50万円超過部分は15%) |

| 無申告 加算税 | 申告期限内に申告しなかった | – 自主的に期限後申告を行った場合:5% – 税務署の調査通知後、更正を予知する前に期限後申告を行った場合:10%(50万円超過部分は15%) – 税務署の調査後、更正を予知して期限後申告を行った場合、または更正を受けた場合:15%(50万円超過部分は20%) |

| 重加算税 | 隠蔽などの不正行為があった | – 過少申告加算税または無申告加算税に代えて:35% |

| 延滞税 | 納付期限後に税金を納付した | – 納期限の翌日から2か月以内:年7.3%または特例基準割合+1%のいずれか低い方 – 納期限の翌日から2か月超過後:年14.6%または特例基準割合+7.3%のいずれか低い方 |

追徴は元の税金の最大40%にまで膨れます。もったいないので絶対に納税は忘れずに!

確定申告は2月16日~3月15日まで

利益がでたら確定申告しましょう!確定申告できる期間は2月16日~3月15日までです。

※3月15日が土曜日の場合は、翌月曜が提出期限となります。

この期間を過ぎると確定申告できないし、無申告加算税が発生してしまうので、期日は絶対まもりましょう。

確定申告への必要書類

確定申告に必要な書類は、自分で用意するものと、税務署もしくは国税庁のウェブサイトから入手します。

損失が出た場合の対応

損失がでた場合には、繰り越し控除しましょう。

繰り越し控除とは

FXトレードで発生した損失については、最大3年にわたって繰り越して控除可能という制度です。

例えば、今年30万円の損失が発生した場合、その損失を翌年以降の利益と相殺できます。

損益通算に繰り越し控除など活用できるものは全て活用していきましょう。

経費計上すると節税できます。

損益通算の他にも、経費計上すると節税できます。

| 経費計上できる費用 | 説明 |

| 通信費 | インターネット、電話代 |

| 書籍・新聞代 | FX取引のために購入した書籍、新聞など |

| セミナー参加費用 | FX取引に関わるセミナー受講やコンサルティング費用など |

| 消耗品費 | 筆記用具やプリンターのインク代、パソコンや机など。 |

| 家賃や光熱費 | FXを行っている場所で発生する家賃や光熱費。家事按分に注意。 |

| 交通費 | セミナー参加などの交通費・宿泊費など |

| 手数料 | FXのトレード時に発生する手数料や銀行の振込手数料など |

計上できる経費に上限はないのですが、あくまでFXトレードに関係する経費のみを計上必要です。

経費の妥当性は最終的に税務署が判断するので、計上していいか迷う場合は税務署や税理士に相談してみましょう。

FXの税金計算がしやすいFX会社

年間損益もグラフで可視化!管理しやすいDMM FX

| スプレッド (米ドル/円) | 最小取引単位 | キャッシュバック | 通貨取引単位 | 通貨ペア数 |

| 0.2銭 | 10,000通貨 | 最大30万円 | 1通貨 | 25ペア |

DMM FXのメリット

・トレードをビジュアル化してくれる取引通信簿で課題抽出可能!

・取引手数料が完全無料

(取引手数料/口座維持手数料/クイック入金手数料/出金手数料/口座開設手数料/ロスカット手数料

・FX業界初 LINEで取引サポート

年間の損益額を自動でまとめてくれる取引通信簿が特に有能なDMM FX。

指定した期間で損益をまとめてくれるだけでなく、通貨ペアごとの損益率やスワップ損益もまとめてくれるので、税金計算に便利です。

最大30万円キャッシュバック

安心と実績のヒロセ通商LION FX

| スプレッド (米ドル/円) | 最小取引単位 | キャッシュバック | 通貨取引単位 | 通貨ペア数 |

| 0.2銭 | 1,000通貨 | 最大100万2千円 | 1,000通貨 | 54ペア |

ポイントブロックタイトル

・個人、法人それぞれに対して、確定申告について記載方法をサポート

・スプレッドは業界上位水準の狭さを提供

・1,000通貨から取引可能

確定申告の基本情報や申告書類の記入例を提示してくれているので、初心者でも取り組みやすいです。

米ドル/円は0.2銭原則固定、ユーロ/円は0.4銭原則固定など軒並み業界最狭水準のスプレッドで提供されています。ここでもトレードコストを抑え、トレードを失敗してしまう可能性が減らせます。

最大1,002,000円キャッシュバック

まとめ

FXの税金についてご説明してきました。理解できたでしょうか。

税金に気を付けることが多いですが、稼いでいくには重要な事なので、読み返してもらえると嬉しいです。

最後に本記事のポイントです。

チェックポイント

・FXの利益には一律20.315%の税金がかかる(申告分離課税)

・確定申告は必須、期限は2月16日~3月15日

・損失は繰越控除や経費計上で節税可能

Q:FXの利益には税金がかかる?

はい、FXの利益には一律20.315%の税金がかかります(所得税15%、住民税5%、復興特別所得税0.315%)。申告分離課税の対象となり、他の所得税とは分離して計算されます。

Q:確定申告はどのような場合に必要ですか?

以下の場合に確定申告が必要です:

- 給与所得者でFXの利益が20万円を超えた場合

- FXのみの収入が48万円を超えた場合(専業主婦や学生など)

- 給与所得が2,000万円を超える場合

- 個人事業主やフリーランスの場合

- 医療費控除や住宅ローン控除を初めて利用する場合

Q:FXの損失が出た場合、どうすればいい?

FXの損失は、最大3年間繰り越して翌年以降の利益と相殺できる「繰越控除」が利用可能です。ただし、損失が出た年に確定申告を行わないと適用されません。

Q:税金の計算を簡単にする方法はありますか?

年間の損益を自動でまとめてくれる機能を備えたFX会社を利用すると便利です。例えば、DMM FXでは取引通信簿で損益を可視化でき、税金計算が簡単になります。

Q:脱税するとどうなりますか?

脱税が発覚した場合、通常の税金の他に追徴課税(罰金)が課されます。過少申告加算税、無申告加算税、重加算税、延滞税などが発生し、元の税金の最大40%にまで膨れ上がる場合があります。

Q:経費として計上できるものは何ですか?

以下のような費用が経費として計上できます:

- 通信費(インターネット、電話代)

- 書籍代(FX関連書籍)

- セミナー参加費用

- 消耗品費(文房具、プリンターのインクなど)

- 家賃や光熱費(家事按分に注意)

- 交通費や宿泊費(セミナー参加など)

- 取引手数料

ただし、妥当性について税務署の判断を受ける場合があるため、迷った際は税務署や税理士に相談してください。